Japans svaga yen

2024-07-19

AV CHELTON WEALTH

Japans svaga yen

Det finns så många som tio faktorer som påverkar styrkan i en valuta, och hur mycket varje faktor påverkar valutan kan ofta bara avgöras i efterhand. Att prognostisera valutor är inte lätt. Först på lång sikt blir det lättare eftersom valutan i slutändan följer den ekonomiska utvecklingen. En stark och flexibel ekonomi med hög ekonomisk tillväxt har också en stark valuta. På kort sikt spelar penningflöden, ränteskillnader och skuldpositioner en större eller mindre roll. Dessutom är det alltid en fråga om vilket sentiment som redan är inprisat. Det motsatta händer ofta om alla har en positiv eller negativ syn på en valuta.

Den japanska yenen

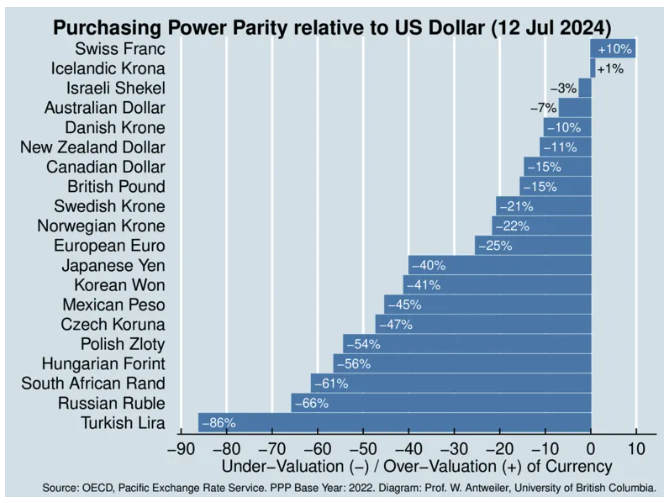

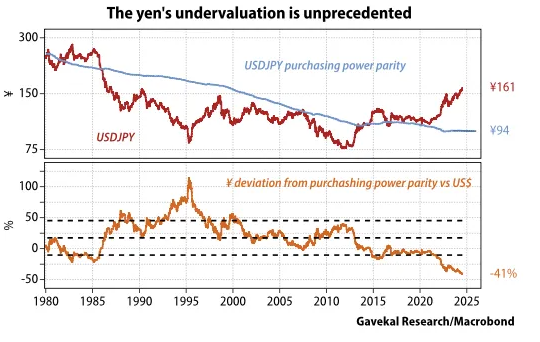

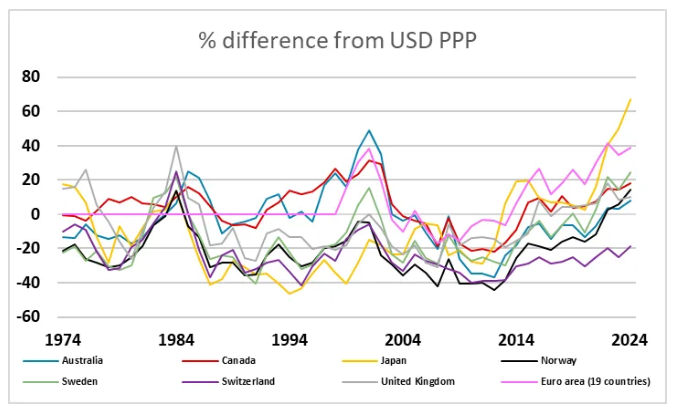

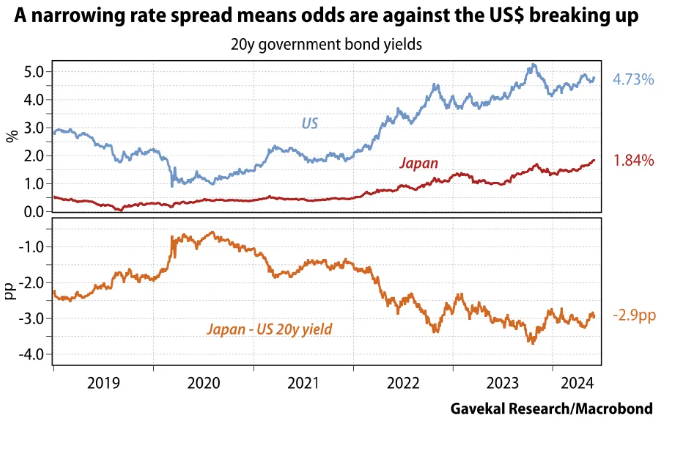

Den japanska valutan är cirka 40 procent undervärderad mot dollarn i köpkraftsparitet. Omvänt kan man hävda att den amerikanska dollarn är cirka 70 procent övervärderad. Det betyder att allt i Japan har blivit extremt billigt, vilket många Japanresenärer kan bekräfta. Undervärderingen har främst orsakats av Japans lösa penningpolitik. Så länge många länder utanför Japan också var med på det monetära tåget var detta inte ett så stort problem. Många räntehöjningar förklarar dock räntedifferenserna ytterligare, vilket är en stor del av yenens nuvarande undervärdering. Med Federal Reserve på väg att sänka räntorna för första gången i september och Japan mer sannolikt kommer att ha argument för att höja räntorna, kan den minskande räntedifferensen säkerställa en starkare yen.

Japan som en säker hamn

Japanerna är förmögna och har en betydande del av sina tillgångar utanför Japan. Vanligtvis säkrar de inte valutan i processen. Med en strukturellt fallande yen gynnas därför japanska investerare dubbelt. Det är först när det blir oroligt i världen som många japanska investerare tar hem sina pengar. Som ett resultat av detta blir yenen starkare. Japan omnämns därför ofta som en säker (valuta)hamn för investerare utanför Japan. På grund av Japans låga räntor är det fortsatt attraktivt för japaner att investera i utländska placeringar; i år har det också resulterat i tvåsiffrig avkastning. Men under 2021 och 2022 orsakade stigande räntor utanför Japan förluster. I det fallet var man tvungen att sälja yen för att täcka dollarförluster, vilket försvagade yenen ytterligare. Nu kommer människor att vilja undvika ytterligare förluster.

Japan som exportland

En svagare yen leder automatiskt till högre vinster för de japanska företagen. Produktionen har dock flyttats till andra delar av Asien, vilket gör de japanska företagen mindre beroende av yenen. Trots detta är korrelationen mellan de japanska företagens vinster och yenens utveckling fortsatt hög. Under de senaste åren har Kina blivit ett mycket viktigare exportland på bekostnad av USA. Det innebär att yenen måste kunna konkurrera med den lika billiga renminbin. Japan gör det bra för tillfället, särskilt på bekostnad av tyskarna. För tillfället vinner Japan också marknadsandelar tack vare den svaga yenen.

Normalisering av den amerikanska avkastningskurvan

När den för närvarande inverterade avkastningskurvan i USA normaliseras till en brant sådan kommer det inte längre att vara intressant att fortsätta med denna carry trade (kort yen, lång dollar) på grund av förluster på långa dollarobligationer. Vid den tidpunkten kommer många japanska institutioner och företag att repatriera sina valutapositioner utanför Japan, vilket gör att yenen kan återhämta sig relativt snabbt. Detta ögonblick kommer sannolikt att sammanfalla med starten på den första räntesänkningen från den amerikanska centralbanken, helst i kombination med en samtidig räntehöjning från Bank of Japan. Som en följd av detta kan dollarn försvagas något mot flera valutor, men i synnerhet yenen kan komma att stärkas kraftigt.