Japanska interventioner

2024-06-03

AV CHELTON WEALTH

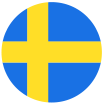

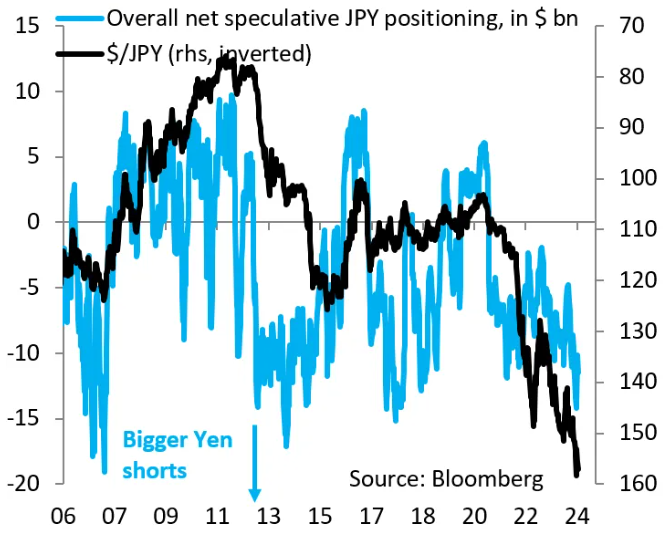

Inflationen är tillbaka i Japan, vilket strukturellt säkerställer en högre nominell tillväxt på i genomsnitt 2,5 procent av BNP. En 10-årsränta på 1 procent säkerställer också att statsskulden kan krympa som andel av BNP. Inflationen ökar också effektiviteten på kapitalmarknaderna och återför dynamik till Japans företagssektor. Investerare möter stigande lönsamhet och fortsatt låga värderingar.

Strukturellt högre vinster och fortfarande billiga

Japanska aktier kommer att uppnå en avkastning på eget kapital på 12 procent nästa år, tre gånger högre än vid starten av Abenomics 2012. Den högre lönsamheten borgar för att japanska aktier värderas högre. Japanska aktier är fortfarande billiga på flera sätt. Abenomics har dessutom lyckats få slut på den decennielånga flirten med deflation. Det finns återigen en positiv löne- och prisspiral i Japan. Inflationen är tillräckligt hög för att uppmuntra konsumenterna att spendera mer, men inte så hög att centralbanken kommer att höja räntan kraftigt. Viktigt för investerarna är också att bolagsstyrningen har förbättrats under senare år. Företagsledningarna tar större hänsyn till aktieägarna.

Svag yen

Mycket av den positiva utvecklingen på den japanska aktiemarknaden har gått förlorad på grund av den svaga yenen. Detta skulle kunna undvikas genom att valutasäkra den japanska yenen mot euron, men det är inte klokt på lång sikt. För det första är den japanska yenen kraftigt undervärderad. Dessutom stärks den japanska yenen vanligtvis i tider av stress. Den har därmed en liknande roll som en säker tillflyktsort som den amerikanska dollarn. Detta beror på att japanska investerare tar hem sina utländska exponeringar under marknadsstress. Denna effekt är svagare än tidigare men finns fortfarande kvar. Dessutom finns det alltid två sidor av valutarörelser, och i det sammanhanget är det vettigt att hålla så lite som möjligt i euro.

Interventioner på valutamarknaderna

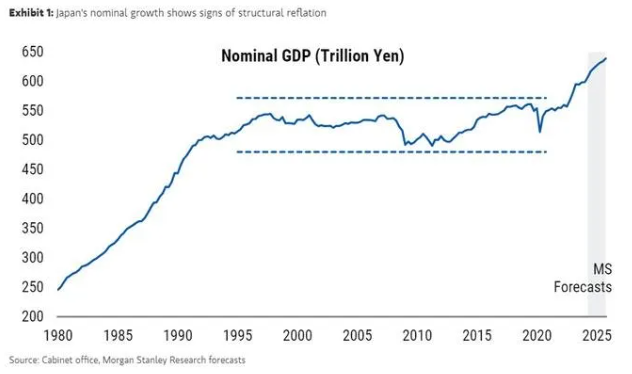

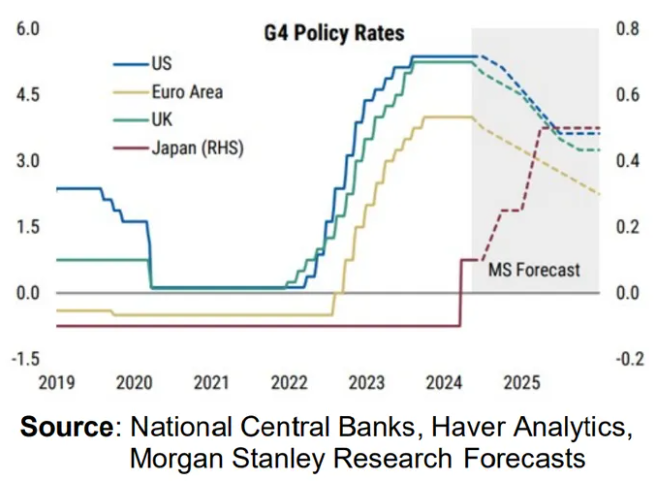

Den japanska regeringen har stöttat den japanska valutan de senaste veckorna. Den japanska regeringen har intervenerat på valutamarknaden inte mindre än 13 gånger sedan 1990, men oftast med endast kortsiktiga resultat. Den här gången tar det dock lite längre tid innan interventionen får fäste. Det finns flera skäl till detta. Japan har nyligen använt cirka 60 miljarder dollar för att stödja yenen. Landet har fortfarande 1,3 biljoner dollar i valutareserver. Med denna intervention uppnår Japan högre volatilitet, vilket kan leda till att färre carry trades (finansierade i yen) sätts upp. Bättre än att intervenera på valutamarknaderna är att se till att räntedifferenserna mot t.ex. USA minskar. Bank of Japan kommer sannolikt att höja räntan igen i år och en räntesänkning från Federal Reserve är fortfarande att vänta.

Att få institutioner att investera mer i Japan

Ett relativt enkelt sätt att säkerställa en starkare yen är att införa regler för institutioner om hur mycket de kan investera utanför Japan. Nu har dessa institut ett utestående belopp utanför Japan som motsvarar 80 procent av Japans BNP. På grund av den svaga yenen har stora vinster gjorts på dessa exponeringar, vilket är ett utmärkt tillfälle att repatriera en del av dessa pengar. Det kan börja ske när GPIF (Japans största fond) justerar sin 25-procentiga allokering till Japan (60 procent för 10 år sedan). Detta kommer att följas nästan omedelbart av många andra institutioner. Med 1,5 biljoner dollar i tillgångar har GPIF stor påverkan. GPIF har en långsiktig avkastningsprognos på 0,7 procent på japanska obligationer, men nyligen steg räntorna i Japan till 1,0 procent, den högsta nivån på 11 år.

Export, konkurrens med Kina och Tyskland

Japanska företag gynnas också av en svag yen (via exporten), men mycket har gjorts de senaste decennierna för att minska denna känslighet. Exempelvis tillverkas många komponenter till japanska produkter även i andra delar av Asien. Dessutom är yenen främst svag för att konkurrera med den andra undervärderade asiatiska valutan, renminbin. För exporten är Kina nu viktigare än USA. En svag yen ger också en utmärkt konkurrenskraft mot till exempel Tyskland. Båda länderna har mycket överlappande export, t.ex. bilar och kapitalvaror.

Yenen gör allting billigt

På grund av den svaga japanska yenen är allt i Japan fortfarande extremt billigt. Japan blir alltmer ett alternativ för dem som söker en semester där allt är prisvärt. Den japanska regeringen måste balansera den ekonomiska och monetära politiken med yenen. De finansiella fördelarna med en svag yen är uppenbara, och monetärt skapar en svag yen mer inflation. Inflation är fortfarande inte problemet (utan snarare en lösning i Japans fall), men det kommer en tid då räntedifferenserna mot omvärlden börjar minska. Den japanska regeringen har fler alternativ än att intervenera på valutamarknaderna, så detta kan leda till en mer trovärdig politik gentemot yenen.